Obbligazioni convertibili per affrontare la ripresa

A cura di Francesco Lomartire, responsabile di SPDR ETFs per l’Italia

Dopo le decisioni di politica monetaria varate dalla BCE il 4 giugno, con l’estensione del programma di acquisto di asset a sostegno dell’eurozona e il conseguente innalzamento della propensione al rischio, la scorsa settimana è toccato alla Federal Reserve fare le sue mosse. Come previsto, il FOMC ha ribadito il forte impegno a sostegno dell'economia nella ripresa post-pandemica. La Fed ha inoltre indicato che gli acquisti di asset continueranno "almeno" al ritmo attuale e ha confermato che i tassi rimarranno prossimi allo zero fino al 2023.

Tale impegno è coerente con le nuove proiezioni economiche che riflettono una ripresa lenta e incompleta. Anche se la Fed prevede una ripresa relativamente dinamica nella seconda metà del 2020, le proiezioni oltre quel punto rimangono prudenti, con il tasso di disoccupazione ancora ben al di sopra dei livelli pre-crisi.

Nonostante il forte impegno della Fed, la ritrovata propensione al rischio degli investitori ha subito una battuta d’arresto mercoledì e giovedì della scorsa settimana, quando le quotazioni azionarie sono scese di oltre il 6% in due giorni e i decennali USA si sono attestati sotto quota 0,7%. Il dollaro USA si è invece stabilizzato dopo una lunga tendenza al ribasso.

Nelle ultime settimane si è parlato molto di “rotazione” e “reflazione”. La reazione del mercato della scorsa settimana conferma l'opinione secondo la quale le banche centrali potranno anche essere in grado di sostenere i prezzi degli asset rischiosi riducendo il tasso privo di rischio e limitando i premi al rischio, ma potrebbero non riuscire a provocare un aumento dei prezzi data la continua debolezza e incertezza delle prospettive economiche. Non mancano inoltre i timori per una seconda ondata di contagi negli Stati Uniti e un ulteriore aumento dei contagi in America Latina, il che potrebbe distruggere le speranze alimentate dall'allentamento dei lockdown in Europa e in Asia.

In un simile contesto, gli investitori stanno cercando di capire quali sono le aree in cui investire in un mercato caratterizzato da livelli elevati di volatilità e liquidità. A nostro avviso, le obbligazioni convertibili globali sono uno strumento particolarmente adatto in fasi di mercato caratterizzate da grande incertezza e potenzialmente più volatili.

Le obbligazioni convertibili globali, ibride per loro stessa natura, presentano un interessante equilibrio tra crescita e protezione. Tra le società che da inizio anno hanno effettuato oltre 60 miliardi di dollari di nuove emissioni figurano aziende tecnologiche e sanitarie a rapida crescita nonché retailer a corto di liquidità. Questi ultimi possono offrire livelli di sconto potenzialmente interessanti che alcuni investitori sono stati pronti a cogliere.

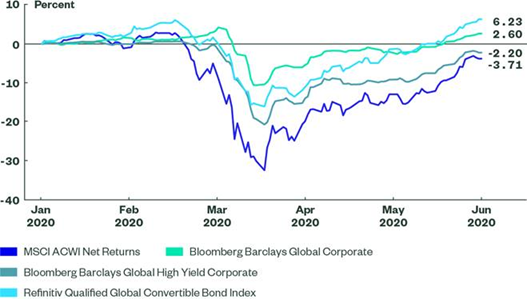

Dall'inizio dell'anno, e durante le successive turbolenze, le obbligazioni convertibili globali hanno svolto il loro compito di proteggere dal rischio di ribasso dei mercati azionari. Grazie ad una minore esposizione al settore dell'energia, inoltre, hanno sovraperformato le obbligazioni societarie high yield, in particolare quelle americane. Dopo il crollo del mercato, le nuove emissioni sono state solide e il profilo specifico dell'universo delle obbligazioni convertibili globali ha beneficiato del recupero degli asset più rischiosi (cfr. Figura 1).

Figura 1: Performance cumulativa da inizio anno (senza copertura in USD)

Fonte: State Street Global Advisors, Bloomberg Finance L.P., dati al 12 giugno 2020. Le performance passate non sono indicatori attendibili delle performance future. Non è possibile investire direttamente in un indice. La performance dell'indice non riflette gli oneri e le spese associate al fondo o le commissioni di intermediazione associate all'acquisto e alla vendita di un fondo. La performance dell'indice non è rappresentativa di quella di un determinato fondo.

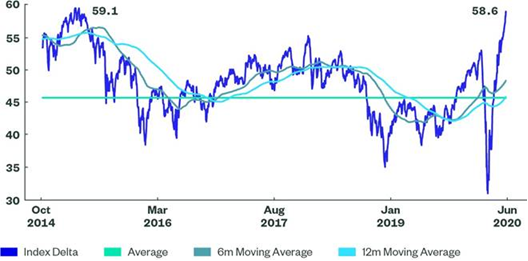

Non mancano le differenze regionali, con l’elevata esposizione USA che offre crescita e maggiori opportunità simili a quelle azionarie, mentre l'Europa e il Giappone offrono qualità e proprietà difensive. La relativa convenienza dell'Asia contribuisce a fornire agli investitori convessità e diversificazione, dal momento che la volatilità è scesa sotto 30 e i delta hanno raggiunto livelli più elevati (cfr. Figura 2).

Le obbligazioni convertibili possono inoltre offrire un mix tra large, mid e small cap, il che consente di beneficiare delle varie fasi di ripresa dei mercati azionari. In termini settoriali, risulta positivo il maggior peso su sanità e tecnologia poiché tali settori rimangono più protetti nella fase di ripresa post COVID-19. Infine, la convessità dell'esposizione consente di limitare le perdite in un contesto ancora caratterizzato da incertezza.

Figura 2: Indice Refinitiv Qualified Global Convertible Bond: evoluzione del delta

Fonte: State Street Global Advisors; Bloomberg Finance L.P., dati al 10 giugno 2020.

Si sono riaccesi i tre motori delle obbligazioni convertibili, ovvero i tassi, le azioni e la volatilità. Gli investitori potrebbero considerarle come uno strumento di "auto-allocazione" in attesa di ulteriori miglioramenti e che i principali indicatori confermino che siamo sulla buona strada per la ripresa.